曾 辉 赵亚琪

2016年6月6日至7日,在北京举行的第八轮中美战略与经济对话中,中国决定赋予美国2500亿元人民币(约合380亿美元)的人民币合格境外机构投资者(RQFII)额度,并准备在美国设立人民币清算行,成为本轮对话的亮点,这将对未来人民币业务在北美地区开展和人民币国际化进程产生重要推进作用。美国财长雅各布·卢表示,这为美国参与人民币市场打开了“一扇重要的大门”。央行副行长易纲则表示,人民币国际化是市场驱动的过程。

人民币的国际使用现状

2009年以来,随着我国逐步解除跨境交易中使用人民币的限制,人民币的跨境使用快速发展,在国际贸易、投资和金融交易中都取得了显著进展。目前,人民币已成为全球第二大贸易融资货币,第五大支付货币,第七大外汇交易货币。今年年初以来,伴随着世界经济形势变化和国际金融市场压力,人民币的国际使用状况出现了小幅回调,但整体发展趋势仍然向好。

(一)人民币在跨境贸易的使用规模波动上升

2009年以来,跨境贸易人民币结算迅速发展,人民币作为贸易结算货币地位快速上升。2009-2014年期间,跨境贸易人民币结算金额同比增长速度一直保持在30%以上。2015年,跨境贸易人民币结算量达到7.23万亿元人民币,同比增长10.43%。其中,货物贸易人民币结算量达6.39亿元人民币,同比增长8%;服务贸易和其他经常项目8432亿元人民币,同比增长28%。2016年第一季度,货物贸易收付金额出现了一定程度的回落,服务贸易及其他经常项目结算金额仍保持了较好的增长趋势。

(二)人民币在跨境投资的使用规模稳步上升

直接投资是较早实现人民币可兑换的资本项目,人民币直接投资发展速度很快。2015年,我国资本项下人民币收付金额合计4.87万亿元,同比增长43%。其中,对外直接投资7362亿元,同比增长2.95倍;外商直接投资1.59万亿元,同比增长84%。2016年第一季度,我国对外直接投资3375亿元,同比增长1.3倍,外商直接投资4455亿元,同比增长9.3%。

此外,截至2016年4月底,我国共设立跨境双向人民币资金池803个,涉及企业超过近9000家,共419家发生跨境收付。共有300家境外机构获准进入银行间债券市场,包括41家境外央行、7家国际金融机构、4家主权财富基金、83家RQFII和42家QFII;总投资额度达2.02万亿元。

(三)境外非居民持有境内人民币金融资产数量保持稳定

截至2016年4月底,境外机构和个人持有境内人民币金融资产金额合计3.24万亿元,其中股票市值5704.54亿元,债券余额7042.74亿元,贷款余额7751.71亿元,存款余额1.19万亿元。2015年下半年以来,境外非居民持有境内人民币金融资产的数量出现了短期内的波动下滑,但整体相对稳定。

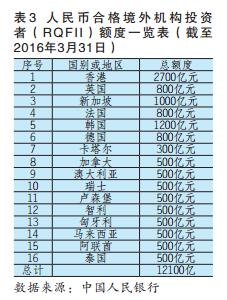

我国于2011年底推出人民币合格境外机构投资者(RQFII)试点之后,陆续扩大了试点机构的类型和范围,并不断增加试点额度。截至2016年3月底,共授予香港、英国、卡塔尔、匈牙利等16个地区和国家共12100亿额度;投资范围拓展到证券交易所交易或转让的股票、债券,在银行间债券市场交易的固定收益产品,证券投资基金,股指期货,证监会允许的其他金融工具。此轮中美战略与经济对话授予美国2500亿元RQFII额度之后,美国拥有的RQFII额度将仅次于香港,这是考虑到美国市场的庞大体量的客观决定。

(四)离岸市场人民币存款与债券余额波动增长

离岸市场是人民币国际化的重要环节之一。据不完全统计,截至2015年末,港澳台地区、新加坡、卢森堡等境外主要离岸市场人民币存款(不含存款证)余额约1.4万亿元,较上年有少许回落。2016年1-4月,境外离岸市场发行人民币债券196.9亿元。

(五)人民币清算安排不断完善

截至2016年4月底,人民银行已经与20个国家和地区的央行建立了人民币清算安排,覆盖东南亚、西欧、中欧、中东、北美、南美、大洋洲和非洲等地区。尤其是2014年以来,境外人民币清算行的数量迅速增加。786家境外参加行在境外清算行开立人民币同业账户,存款余额1578.1亿元;清算行作为参加行吸收客户人民币存款余额1813.4亿元。

(六)双边本币互换工作成效显著

截至2016年3月底,人民银行已与33个国家或地区的央行(货币当局)签署了双边本币互换协议,总规模约3.3万亿元。截至2014年末,境外央行(货币当局)发起本币互换交易金额共计2.3万亿元,动用人民币金额共计807亿元;人民银行发起本币互换交易折合人民币共计41亿元,动用对方货币折合人民币共计15.8亿元。2014年以来,实质性动用规模明显增加。2014年,境外央行(货币当局)发起本币互换交易金额共计1.1万亿元,动用人民币金额共计380亿元。人民币开始逐步发挥储备货币功能。

相关改革及展望

自2009年我国开始进行跨境贸易人民币结算试点以来,汇率市场化形成机制改革、资本项目可兑换改革、金融业对外开放等相关改革措施坚持市场化方向,受到市场主体广泛欢迎,人民币国际化成为市场选择的必然结果。未来随着我国改革开放的继续深化,人民币的国际使用将得到进一步推广。

(一)继续完善人民币汇率市场化形成机制

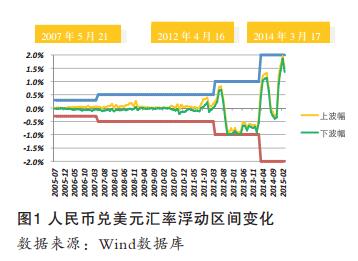

近年来,人民银行按照主动性、可控性和渐进性原则,持续完善人民币汇率市场化形成机制,保持人民币汇率在合理均衡水平上基本稳定。具体内容包括:完善中间价报价机制、完善人民币兑美元中间价形成机制,逐步扩大人民币兑美元汇率的浮动区间。2014年3月15日,银行间即期外汇市场人民币兑美元交易价浮动幅度由1%扩大至2%。2015年8月11日,强调人民币兑美元汇率中间价参考上日收盘汇率,以反映市场供求变化,2016年5月6日,人民银行对人民币兑美元汇率中间价形成机制做出解释,即人民币兑美元汇率中间价报价需考虑“收盘汇率”和“一篮子货币汇率变化”两个组成部分。

未来将继续推进人民币汇率市场化改革,加大市场决定汇率的力度,增强人民币汇率双向浮动弹性,保持人民币汇率在合理均衡水平上的基本稳定,建立以市场供求为基础、有管理的浮动汇率制度。

(二)有序实现人民币资本项目可兑换

我国于1996年实现经常项目可兑换之后,即开始稳步推进资本项目可兑换。据有关机构评估,目前实现可兑换的资本项目有10个,部分可兑换的项目有27个,不可兑换的项目仅有3个。我国资本项目可兑换程度实际已经较高,距实现可兑换目标并不遥远。2014年,我们顺利推出了沪港股票市场交易互联互通机制,以便利境外机构在境内发行人民币债券。2015年,内地与香港两地基金互认生效,使得我国资本项目不可兑换的项目减少两项,资本项目可兑换水平进一步提升。开展并拓展双向人民币资金池业务,为集团企业提供了较为自由的人民币跨境流动渠道。通过试点逐步建立起宏观审慎管理框架下的外债和资本流动管理体系。

未来将提高股票、债券市场对外开放程度,逐步放宽境内机构境外发行人民币债券和境外机构境内发行、投资和交易人民币债券的限制。在宏观审慎和微观审慎原则框架下,稳妥扩大境内企业境外借用人民币试点范围。简化管理程序,逐步丰富境外机构投资境内银行间债券市场主体类型,稳步扩大投资规模。

(三)完善人民币国际化的金融基础设施

目前我国已建成了较为先进的支付与市场基础设施。未来要进一步加快人民币跨境支付系统(CIPS)的建设,不断完善跨境支付安排,鼓励更多的机构成为CIPS的市场参与者,继续完善人民币跨境收付信息管理系统(RCPMIS)建设。

(四)进一步开展双边货币合作

通过加强与相关中央银行的沟通和协调,进一步扩大双边本币互换的规模和范围,在保障互换资金安全的前提下,继续推动互换资金用于支持跨境贸易和投资等用途。

(五)进一步扩大人民币在跨境贸易中的使用

推动政府部门全面实现涉外经济统计、核算、管理中采用人民币作为主要计价货币,鼓励境内市场主体在国际贸易中更多地使用人民币作为计价结算单位,降低货币错配和汇率风险,节省汇兑成本,提高资金使用效率,进一步扩大经常项目下人民币跨境收支在本外币跨境收支中的比重。

作者单位:中国人民银行金融研究所

Visits: 0